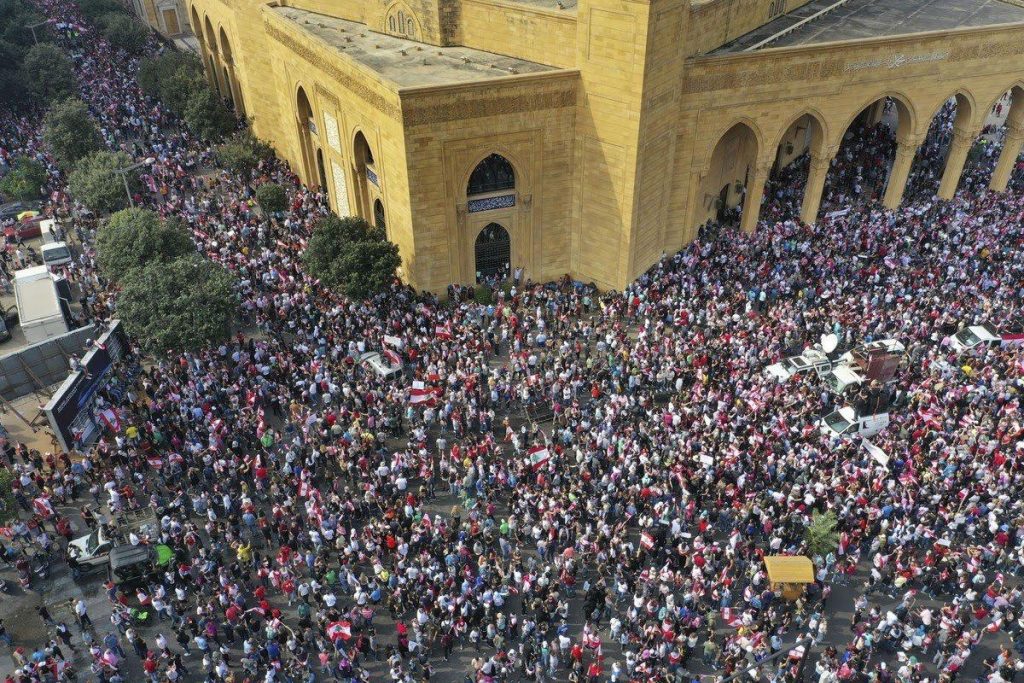

لقد إنتفض الشعب اللبناني في شكل غير مسبوق منذ 17 تشرين الأول في إنتفاضة عارمة شملت مختلف المناطق اللبنانية. وكانت الصرخة الأوضح والأقوى هي نريد أبسط حقوقنا في العيش الكريم والحياة اللائقة. فإتضح بعد سنوات من خداع السلطة وزيف شعاراتها أن النموذج الإقتصادي المتبع القائم على قطاع ٍ مصرفي يجذب الودائع مقابل مدّ هذا القطاع الدولة بإحتياجاتها المالية مع ضرب كل قطاعات الإقتصاد المنتجة. رافق كل هذا فساد ونهب منظم لموارد ومالية الدولة، مما أوصلنا إلى نموذج من الدولة الفاشلة والعاجزة على كل المستويات. فإزداد الخناق على الشعب مع أوضاع إقتصادية ومعيشية تزداد سوء ً، وصولا ً إلى بدء أزمات واضحة في القطاع المصرفي تجلّت منذ بداية العام 2019. وذلك بإرتفاع مستمر بأسعار الفوائد وبدء ظهور أزمة التحويل إلى العملات الأجنبية زادت وضوحا ً في الصيف الماضي. فأتضح أن القطاع المصرفي الذي صوّر على أنه القطاع الوحيد الناجح في دولة ٍ كل شيء فيها فاشل، إتضح أن هذا النموذج ليس سوى فقاعة تستند على جلب الودائع دون تشغيلها في الإقتصاد المنتج وفي الدورة الإقتصادية. بل أصبحنا دولة تستورد كل شيء تقريبا ً مما أدى إلى نزيف متزايد من العملات الأجنبية. ولم تعد تنفع سياسات مصرف لبنان وبات عاجزا ً في ظل الخلل البنيوي في الإقتصاد بمتابعة سياساته المنحازة لصالح المصارف من هندسات ٍ مالية وغيرها. كل هذا وغيره الكثير أدخلنا في مرحلة ٍ من الإنهيار المالي الذي تتزايد آثاره وتداعياته وسط عجز مطلق من قوى السلطة التي تتنصل من مسؤولياتها.

لقد توّحدت مطالب الإنتفاضة منذ أيامه الأولى على إسقاط الحكومة كوّنها حكومة المزيد من الضرائب والخصخصة والإتكال على مزيد من القروض الخارجية وبالتالي رهن إقتصادنا وقرارنا للخارج. وبعد أن تم ّ إسقاط الحكومة بالشارع وتمّ تشكيل حكومة جديدة لم تختلف لا بالشكل والمضمون عن سابقاتها، إن إختيار أي رئيس للحكومة وأعضاء للحكومة هي ليست مسألة أسماء بل معيارها برنامج العمل والرؤية للحلول والخطط متوسطة وطويلة الأمد. إن المعيار الأساس هو النظرة والتوجه إلى أي فئات سيتم تحميل ثمن الأزمة التي أوصلتنا إليها السياسات الإقتصادية المتبعة منذ حوالي ثلاثين عاما ً. لقد أكدت الإنتفاضة منذ بدايتها أنها تريد نظام جديد قائم على الإنتاج بدلا ً من الإستهلاك. وعلى إسترداد الأموال المنهوبة وإعادة هيكلة الدين العام ومحاسبة والتدقيق في ملفات كل من تولى منصب عام. والتدقيق والمحاسبة في كل العقود والتلزيمات والمشاريع التي أجرتها الدولة مع القطاع الخاص. وإلغاء كل صناديق المحاصصة والتنفيعات إضافة إلى ضرورة مكافحة التهرب الضريبي. أي الإنطلاق من مبدأ تحميل من إستفاد من بنية النظام كلفة الخروج من الأزمة. بينما تقف السلطة متفرجة أمام ما بدأته المصارف بتحميل الناس بشكل ٍ إعتباطي ثمن الأزمة عبر التحكم بالحسابات من طرف واحد. والأخطر هو ما يشاع عن نوايا القطاع المصرفي من تحويل كل الحسابات لديه إلى العملة المحلية بسعر الصرف الرسمي الحالي ليصار بعدها إلى تحرير سعر الصرف. فلو جرت هذه العملية بهذه الطريقة تعني أن البنوك إستولت على ثلث قيمة الودائع لصالحها هي كي تنقذ نفسها بعد أن كانت هي سابقا ً من إستفادت من هذا النموذج الإقتصادي وحققت أرباحا ً خيالية. بينما نعم المطلوب الآن هو مشاركة أصحاب الودائع بالحل، لكن عبر خطة حكومية واضحة تقضي أن تذهب نسبة من أصحاب الودائع الكبرى إلى خزينة الدولة وليس أن تستولي عليه المصارف. كما أن الأهم أن لا تكون تلك النسبة من صغار المودعين وأصحاب حسابات توطين الرواتب كما يجري الآن. بإختصار، أن الحكومة التي تتبنى برنامج العمل هذا والموضح أدناه هي الحكومة التي تلبي تطلعاتنا وحقوق شعبنا. غير ذلك ستكون حكومة تنحاز إلى أصحاب المصارف وكبار المودعين على حساب حقوق ومصالح الأغلبية من شعبنا الذي يئن تحت وطأة الضغوطات المعيشية والإقتصادية.

لقد عادت البنوك الى عملها بعد سلسلة من القرارات الصادرة عن جمعية المصارف وهي ممثل البنوك العاملة في الدولة اللبنانية. أي مجموعة من المصرفيين اتخذوا قرارات سيادية خاصة بحركة الاموال والسحوبات ، وبغض النظر عن حاجة لبنان الى هذا الأمر وهو ما سيشرح لاحقا ً. لكن الخطير ان مجموعة من المصرفيين أجتمعوا وأتخذوا مجموعة من القرارات السيادية التي بحاجة الى تشريع من المجلس النيابي أو قوانين من الحكومة ومصرف لبنان بحسب الصلاحيات والقوانين المتبعة. أي أنه لمرة جديدة تتهرب السلطات اللبنانية من تحمل مسؤولياتها وتتخلى عنها لصالح مجموعة من المصرفيين يشكلون تحالف جزء من القطاع الخاص هو أصحاب البنوك. فأبرز سلبيات هذا القرار أن حرية تنقل الأفراد والسلع والأموال هي قرارات سيادية. ليس من المقبول أن تتخلى عنه الدولة وتتركه لمجموعة ٍ من المصرفيين في سابقة ٍ خطيرة. ثانيا ً إن هذا القرار منحاز ضد مصالح الغالبية الساحقة من شعبنا من صغار المودعين، دون أن يضع حدودا ً واضحة لمنع التحويلات لكبار المودعين. أما الأخطر أنه طال كافة الحسابات حتى الصغيرة منها، وفي سابقة ٍ خطيرة طال أيضا ً حسابات توطين الرواتب وهو الأمر الغير مقبول في كافة المقاييس.

ولندخل في المضمون ، نحن في وضع ودائع اللبنانيين مهددة جديا ً. بنكين فقط من البنوك العاملة في لبنان يملكون ودائع فعلية وليس دفترية أي يملكون الاحتياطي النقدي الفعلي وليس فقط دفتريا ً والمعنى هنا أرصدة ودائع مسجلة حسابيا ً دون وجود النقد اللازم لتغطيتها أو بقيمتها ولا تملك البنوك الاحتياطي النقدي اللازم وهذا الاحتياطي هو مبالغ نقدية يجب أن تكون متوّفرة لتأمين الطلب المتوقع. وبالتالي وبحالتنا اللبنانية ولأننا اصبحوا على شفير الإنهيار مما يؤدي إلى الأفلاس مما يعني الانهيار التام وهذا له أسبابه ومسار طويل ليس موضوع بحثنا هنا. مع ضرورة التوضيح أن البعض قد يقول نعم للإنهيار التام من أجل هدم الهيكل فوق رؤوس رجال الاعمال والبنوك وكبار المودعين. يجب التوضيح أن هذا الإنهيار لو تم بهذا الشكل يعني الفوضى الشاملة التي سيدفع ثمنها الفقراء وهم من سيتحملون الثمن .وبالتالي نحن بحاجة الى إجراءات تمنع هذا الإنهيار ، وبالتالي نحن بحاجة الى ضوابط على رأس المال وهو ما يعرف . نحن بحاجة لفرض “ضوابط رأس المال” في ظل الوضع الناشىء في لبنان حاليا، ولكن هذه الضوابط ليست هي حلول بذاتها، بل هي آلية مؤقتة تلجأ إليها “السلطات”، اي كانت هذه السلطات، لكسب بعض الوقت الاضافي لوضع الحلول وتنفيذها وتفادي الأسوء.

يتم وضع ضوابط رأس المال بهدف تنظيم التدفقات المالية من والى البلد، وغالبا ً ما تكون هذه الضوابط عبارة عن تدابير مؤقتة لمنع حدوث هجرة جماعية لتدفقات رأس المال إلى الخارج خلال فترة الأزمات، أو لمنع هجوم المضاربات على أسعار العملة، او لتقييد قدرة المقيمين وغير المقيمين على الحصول على الأصول الأجنبية.

غالبا ً، تترك ضوابط رأس المال آثارا ً وتداعيات سلبية يتوجب على الحلول المطروحة ان تأخذها بالاعتبار وتتحسب لها. ولذلك يجب ان تكون الضوابط نظامية وشاملة ومعلنة وواضحة ومحددة بزمن معين بعيدا ً عن اي استنسابية وعشوائية، وبما يضمن مصالح الفئات الاجتماعية وذوي الدخل المحدود وصغار المودعين. ويمكن ان تسنّ بقوانين صادرة عن مجلس النواب او عبر ممارسة صلاحيات الحكومة والبنك المركزي المنصوص عليها في الدستور والقوانين المرعية الاجراء.

مع التركيز هنا والوضوح أن هذا الضبط المطلوب لا يتوافق أبدا ً ولا يشبه تلك الإجراءات المتخذة من البنوك. فإن إجراءات البنوك هي قيود جائرة على حسابات توطين الأجور والرواتب وهذا مرفوض كليا ً. فهذه الحسابات ليست ودائع، وإنما حسابات إلزامية فرض على العمال والموظفين فتحها لدى المصارف كوسيلة لتحصيل الرواتب والأجور. وهذه الحسابات لم تستفيد من أي فوائد سخيّة كما الحال مع حسابات كبار المودعين. وعليه لا يمكن القبول بوضع اليد على الأجور في أي ظرف وتحت أي ذريعة. مع العلم أن حوالي 60% من الحسابات المصرفية يحتوي مجموعها على حوالي مليار واحد $. أيضا ً وفقا ً لإحصاءات مصرف لبنان (الصادرة في تشرين الثاني 2019)، فلا يملك أصحاب الودائع تحت 200 ألف دولار سوى ما مجموعه 17 مليار دولار من أصل 118 مليار دولار مجموع الودائع بالعملات الأجنبية أي ما نسبته 14,4% من إجمالي الودائع. بينما ما يحصل الآن أن القيود الجائرة تصيب هذا النوع من الودائع تحديدا ً وتهددها بفقدان القدرة على مواجهة الظروف الصعبة. في حين أن أصحاب الودائع الكبيرة الذين راكموا أرباحا ً خيالية من الفوائد يحصلون على إمتيازات تسمح لهم بالقيام بتحويلات إلى الخارج. كما تسمح لهم بحماية أجزاء مهمة من ودائعهم عبر عمليات شراء عقارات من خلال المصارف نفسها وعبر نقل قيمة عملية الشراء هذه من حساب المشتري إلى حساب البائع.

في الحالة اللبنانية، يفترض ان يكون الهدف من فرض ضوابط رأس المال هو، اولا ً، الحدّ من نزيف الدولارات في لبنان ومنع هروب الودائع الكبيرة. وثانيا ً، الحد من الطلب على الدولار في سوق القطع الاجنبي وضبط السحوبات من الودائع واكتناز المال في البيوت. ومن المفترض ان تُفسح هذه الضوابط المجال امام “السلطات” لضبط السيولة وادارتها والشروع في تنفيذ حلولها في وقت محدد مسبقا.

مع التأكيد، إن ضوابط رأس المال هو ليس حل. بل هو إجراء مؤقت لإفساح المجال لكسب الوقت للحل. أي أن هذا الإجراء من دون أن يرافقه حلول عملية وسريعة لا يضعنا على طريق الحل بل على العكس يزيد الأزمة. فهو عملية ضبط لحركة رأس المال عبر الحدود. وعندما يتوقف تدفق رأس المال من الداخل الى الخارج سيؤدي الى التوقف العكسي وستظهر سريعا ً التداعيات السلبية لهذا الإجراء المر.

- أهداف ضوابط رأس المال في الحالة اللبنانية هي:

- لدينا نزف بالعمل الأجنبية بشكل فوائد ودائع خارجي تجارة خارجية (إستيراد) وتحويلات عمال أجانب. لدينا أيضا إستثمارات اللبنانيين في الخارج هي عبارة عن شراء اسهم من الخارج/ سيولة لفروع شركات في الخارج / عقارات في الخارج وهذه زادت مؤخرا مثل قبرص ,اليونان وتركيا (شراء عقارات مقابل إقامة دائمة أو الحصول على الجنسية). ضوابط رأس المال هدفها الحد من النزف وعلى هذه العملية ان تطال كل هذه الجوانب وليس فقط الضبط على سحب الودائع.

- التصدي لأي مضاربات على سعر صرف الليرة. نحن لم نشهد حتى اليوم مضاربات على سعر الصرف بشكل كبير, لكن في وضعنا الحالي هناك إحتمال كبير ان نشهد دخول مضاربات من الشكل الكبير.

في وضعنا الحالي نحن بحاجة الى ما ذكر أعلاه خاص اذا نجحنا كإنتفاضة في فرض تغييرات بنيوية في السياسة والإقتصاد. هذا الضبط هو حاجة في كل الأحوال, ولكن بحال نجاح تحقيق التغييرات البنيوية فهي ستصبح ضرورة أكثر من ملحة. لأن في هذه الحال كبار المودعين سيسارعون بسحب ودائعهم بإنتظار مسار هذه العملية الإنتقالية أو لتوضييح آثار تلك التغييرات, فأصحاب رؤوس الأموال هم شديدي الحساسية والقلق ويسارعون بتهريب أموالهم في حالات التغيير الآتي شعبيا على شكل إنتفاضات او ثورات.

إن هذا الضبط لرأس المال سيؤثر سلبا ً على الاقتصاد كالفرص الاستثمارية وفرص العمل لأننا سنمر في حالة نقص السيولة مما سيؤدي الى خفض القدرة الشرائية وبالتالي في حالات الضوابط هذه يجب أن تكون لفترة محدودة وهي عملية كسب الوقت الذي خلاله يتم الإسراع في فرض الحلول السريعة لإيقاف الإنهيار. وكل ما تفاقم الوضع سوءً كل ما احتجنا لفترة ضبط أطول. وكل ما كانت فترة الضبط أقصر كل ما كان ذلك أفضل لكن بشرط أن نكون قد نجحنا بتفادي المسار المنحدر المتجه نحو الانهيار، على سبيل المثال لو بدأنا في الصيف الماضي بتطبيق ضوابط رأس المال مترافقة مع الإصلاحات البنيوية المطلوبة لكنا بحاجة إلى فترة قصيرة جدا ً من الضبط .

ما هي الحلول المطلوبة خلال فترة ضوابط على رأس المال من أجل أن يحقق هذا الإجراء الهدف منه وهو منع الانهيار. لأن وضع الضوابط هلى رأس المال Capital Control وحده دون الإصلاحات المترافقة فلن يحقق شيئا ً. مع التشديد على ان هذه الحلول هي ليست من اجل الخروج من الأزمة الاقتصادية بل هي فقط إجراءات من اجل منع الانهيار والعودة الى فترة الأزمة وحينها يجب تطبيق مجموعة أخرى من الإجراءات ستذكر لاحقا.

- الإجراءات المطلوبة خلال فترة “ضبط رأس المال”

- 1. فـرض ضريبة على رأس المال.

- 2. إسترداد أرباح الهندسات المالية

- إعادة هيكلة الدين العام.

- إعادة هيكلة ديون الأسر (جمع أسرة).

- الرقابة والتدقيق على عمل مصرف لبنان.

- إعادة هيكلة القطاع المصرفي.

وهنا نشرح هذه النقاط الأربعة :

أولا ً ، فـرض ضريبة على رأس المال :

هو عبارة عن عملية تشبه فرض ضريبة استثنائية لمرة واحدة على أصل المبلغ قد تكون تصاعدية.

يوجد في لبنان 3 مليون حساب مصرفي منها 2,750,000 حساب رصيدهم أقل من 100 ألف دولار وهذا أحد المؤشرات الواضحة على ترّكز الثروة، بينما هناك 250 ألف حساب رصيدهم فوق ال 100 ألف دولار من بينهم 24 ألف حساب في رصيد كل منها ما يفوق المليون دولار. هذه ال 24 ألف حساب يملكون 52% من إجمالي الودائع في لبنان، التركيز سيكون على هذه الفئة.

السبب في هذا التركيز على سبيل المثال أن مبلغ 10 ملايين دولار من 10 سنوات اصبحوا حسب سعر الفائدة المتبع في لبنان 31 مليون دولار، في حال اخذنا معدل الفوائد العالمية في نفس الفترة وأضفنا عليها 1% زيادة كان من المفروض على هذه ال 10 ملايين ان تصبح قيمتها 14 مليون لا أكثر، لكن بفضل الفوائد السخية والغير مبررة ارتفع الرقم من 14 لى 31 مليون في 10 سنوات. بالتالي كل حساب في البنوك يفوق ال 1 مليون أن يتم فرض ضريبة إستثنائية ولمرة واحدة 50% من أصل الحساب .

بالنسبة للاقتراح أعلاه حول فرض ضريبة على الودائع، سوف ترتفع أصوات أصحاب الودائع لتقول انها ودائع جديدة أي انها لم تستفد من تلك الفوائد المرتفعة من السنوات الماضية. حسناً، لنرمي الكرة الى ملعب أصحاب رؤوس الأموال أي أصحاب الودائع عبر فتح هذا الصراع والطلب برفع السرية المصرفية. فالترفع السرية المصرفية وسجلات مصرف لبنان وعلى اساسه يتم دراسة كل حالة على حدا، وكل وديعة عمرها فوق ال 10 السنوات يتم بشكل مباشر ودون تردد قص 50% منها، وتدرس على أساس تاريخ كل وديعة فيتم الاحتساب على أساس التاريخ وسنوات الاستفادة من الفوائد الخيالية على هذا الأساس يتم فرض نسبة الضريبة تلك. أيضا ً إن رفع السرية المصرفية يسمح بتوحيد الحسابات بحيث ان من لديه أكثر من حساب في أكثر من مصرف يتم تجميع الحساب على أساس انها حساب واحد عند احتساب نسبة الضريبة.

هذه العملية من فرض ضريبة إستثنائية ولمرة واحدة هي التعبير الفعلي عن استعادة الأموال المنهوبة. النهب تم هنا عبر قوانين وسياسات من الفوائد الخيالية والغير شرعية وهي أدت الى الإثراء الغير مشروع.

أما الاختلاس والسرقة من المال العام في المشاريع فهي ليست التعبير عن استعادة الأموال المنهوب، فالاختلاس والسرقة يتم التعامل معهم قضائيا ً فسارق المال العام يزج في السجن ويسترد منه كل ما تم سرقته.

مع الاقتراح هنا من اجل المزيد من العدالة فان أصحاب الودائع دون ال 500 الف دولار لا يخضعون لهذه العملية، اما أصحاب الودائع ما بين ال 500 الف وال1 مليون دولار يتم قص نسمة معينة، اما أصحاب الودائع التي تفوق ال 1 مليون دولار فهم من يجب ان تطالهم النسبة الأكبر من تلك العملية.

مع الملاحظة انه يجري حاليا النقاش في القطاع المصرفي لعملية ال في نسب صغيرة كحل لمشكلة المصارف التي دخلت في مرحلة من التعثر لتأمين الاحتياجات من العملات الصعبة. ليست هذه رؤيتنا لعملية القص، فلا نلجأ وليس هدفنا التوفير وحتى تحقيق أرباح إضافية لأصحاب المصارف ولا إنقاذ كبار المودعين. بل ان تلك العملية من فرض الضريبة على أصل الودائع هي من وجهة نظرنا ضريبة على رأس المال (الودائع) تفرض بشكل استثنائي ولمرة واحدة من اجل ان يتحمل من استفاد من السياسات النقدية الخاطئة والمدمرة التي أوصلت الى هذه المرحلة، من استفاد سيتحمل الثمن الآن عبر ضريبة بشطور تصاعدية تفرض لمرة واحدة واستثنائية هي بداية حل بنيوي، فنحن اليوم امام مسارين:

الأول: اما الفقراء يدفعون ثمن الأزمة.

الثاني: الضريبة على رأس المال، هذه الضريبة تجاوب على سؤالنا من سيتحمل كلفة الخروج من المأزق وهي الجواب على سؤال من سيدفع الثمن.

ولكي تكون هذه الضريبة على رأس المال اكثر عدالة وشمولية، يجب ان تتوسع وألا تنحصر في ودائع البنوك عبر الضريبة على كبار مالكي العقارات والأصول الأخرى مثيل الأسهم والسندات.

ثانيا ً: إستعادة أرباح الهندسات المالية:

لقد أدت الهندسات المالية التي أجراها حاكم مصرف لبنان من أجل حلّ مشكلة فائض السيولة لدى المصارف اللبنانية إلى تحقيق تلك المصارف لأرباح ٍ خيالية على حساب خزينة الدولة وبالتالي على كاهل الشعب دون أي عمل أو جهد من تلك المصارف. فلقد بلغت أرباح المصارف من تلك الهندسات خلال العام 2016 وحده مبلغ 5,6 مليار دولار هي مثال صارخ عن الأموال المنهوبة. إستعادة تلك الأرباح وإلغاء كافة مفاعيلها هو أحد التعابير الواضحة عن مطلب إستعادة الأموال المنهوبة.

ثالثا ً: إعادة هيكلة الدين العام:

نحن لدينا دين حكومي تجاوز ال 85 مليار دولار، خدمة الدين العام (فوائد) على هذا الدين تتجاوز ال 6 مليار دولار سنويا ً في بلد إنفاقه السنوي لا يتجاوز ال 18 مليار دولار، بالتالي فإن اكثر من ثلث الإنفاق هو فقط يشكل خدمة للدين العام. يجب الإشارة هنا ان الدين الخارجي كبيرا مما يفتح مجالا للحلول الجذرية لمشكلة الدين العام في حال وجود سلطة تعمل جديا في هذا السياق. (الدين العام الخارجي لا يتجاوز ال 20% من اجمالي الدين العام).

- عملية هيكلة الدين العام:

من الآن وحتى حزيران 2020 أي في غضون 6 أشهر فقط، تستحق سندات دين بالدولار (اليوروبوندز) صادرة عن الحكومة وشهادات إيداع صادرة عن مصرف لبنان تبلغ قيمتها 3,1 مليار دولار إضافة ً إلى 1,9 مليار دولار كفوائد مستحقة بالدولار من الموازنة العامة ونحو 6,2 مليار دولار كفوائد مستحقة على مصرف لبنان سيعمد إلى تسديد نصفها بالليرة. أي أن الدولة بحاجة إلى ما لا يقل عن 8 مليار دولار خلال هذه الفترة، وهو الأمر الغير متاح ولا إمكانية للدولة لتسديد هذه القيمة بالدولار. وفق التجربة حتى الآن، ستعمد السلطة إلى منح المصارف والدائنين الأولوية في تسديد ما هو متاح من دولارات قليلة على حساب تأمين السلع الحيوية المستوردة وعلى حساب القرصنة (التعدي) على الأجور بالدولار الموّطنة في الحسابات المصرفية مع المزيد من القيود على أصحاب الودائع الصغيرة بالدولار.

وبالتالي، إن هيكلة الدين العام هو مطلب أكثر من ضروري أمام الواقع الحالي وذلك عبر :

- تخفيض كلفة الدين نفسه (الفائدة):

معدل الفائدة على الدين الحكومي هي 7%، هذا بالنسبة للدين الموجود حاليا ً. علما ً ان هناك ديون قديمة بنسب فائدة أقل من ذلك ولكن الديون الجديدة جميعها بمعدل فائدة مرتفع جدا ً. وبالتالي بإحتساب المعدل العام لنسب الفائدة فهي 7%.

بنجاحنا في خفض هذا المعدل العام ب 1% من النسبة العامة يعني ذلك النجاح بتوفير 900 مليون دولار من كلفة الفائدة أي من كلفة خدمة الدين العام.

ليس من الصعب ولا المستحيل في حال توفر الإرادة لدى الطبقة الحاكمة بتخفيض نسبة الفائدة من 7% الى 3% أي توفير اكثر من نصف خدمة الدين العام ولا مبالغة بالقول أن النسبة قد تنجح بالوصول إلى 2%.

إن أصحاب الودائع سيبقون يحققون إيرادات مع إحتفاظهم بأصل الودائع.

- شطب جزء من الدين:

هذا الإجراء الأصعب ولكنه ممكن. هذا الاجراء حصل في الكثير من الدول مثل اليونان، الأرجنتين، البرازيل وتركيا. ومن الممكن أيضا ً ان يكون الحل مزيج بين شطب جزء من الدين وتخفيض نسبة الفائدة.

تتم هذه العملية عبر قرار من السلطة حيث تصدر قرارا ً نافذا ً دون تفاوض مع الدائنين. او تلجأ الدولة الى الحوار مع الدائنين. حاليا ً ليس لدينا هكذا سلطة تأخذ مثل هذا القرار ولا لدينا السلطة القادرة على التفاوض في هكذا اطار.

لمزيد من الشرح حول النقاط (1) و (2) : الدين العام ليس شريحة واحدة، فهناك شريحة من الديون ذات فوائد عالية والبعض الآخر بفوائد منخفضة. هناك أصل ديون تستحق في سنة معينة وبالتالي في تلك السنة سيكون الضغط على خزينة الدولة من أجل الإيفاء بكل تلك الديون. بالتالي من أجل إتخاذ القرارات المناسبة هو بناء ً على دراسة شاملة لكل هذه العوامل.

فمثلا ً بحالة وجود عدة قروض تستحق السداد في سنة واحدة، علينا العمل على الشطب من هذه الديون بالذات من أجل أن لا ترهق خزينة الدولة بالسداد خلال هذه السنة. كما ان الديون الجديدة ذات نسب الفوائد المرتفعة. هذه الديون يتم العمل على تخفيض نسب الفوائد منها بحدّة. هذا كلام بالعام المطلوب دراسة شاملة لكل التفاصيل لإتخاذ القرارات الأنسب النابعة من الروحية المشار إليها.

عملية أخرى (اكثر عدالة) رغم ان العدالة للدائنين ليست مطلبنا : من التسعينات حتى اليوم يتم تجديد سندات الدين العام ولا يتم دفع أصل الدين، هذه العملية بحيث عند كل استحقاق يتم الاتفاق مع الدائنين على إعادة تواريخ إستحقاق تلك السندات.

العدالة تكون بالتفرقة بين الديون القديمة والديون الجديدة، فالدين القديم الذي استرجع أكثر بكثير من أصل الدين بشكل فوائد، بهذه الحالة يتم شطب الدين. أما الدين الجديد جدا ً نكون اكثر مرونة معه بحيث ان الهدف من إعادة الهيكلة هي شطب نصف الفوائد ونصف أضل الدين.

مع الإشارة إلى أنه مع إشتداد الأزمة والإقتراب أكثر من لحظة التوقف عن الدفع، يتزايد الحديث عن خيار التوّجه إلى صندوق النقد الدولي بطلب رسمي كي يتدخل ويفرض برنامجه مقابل الحصول على بعض القروض. إن الصندوق المذكور لديه سجل أسود من التدخلات في كثير من دول العالم، فهو في النهاية يمثّل مصالح رأس المال العالمي. حيث يتدخل صندوق النقد الدولي عبر ضخ قروض لتمويل عجز ميزان المدفوعات لفترة محدودة، ويربط عملية الضخ هذه بمراحل يتوّجب على السلطة أن تنفذ في كل مرحلة منها مجموعة من الشروط وإلا يتوقف التمويل. لا يهتم هذا الصندوق بالإقتصاد والمجتمع، ولا يهمه العدالة ولا يعتبرها من ضمن مهامه. فما يهمه هو حماية القطاع المالي وتمكين الدائنين من تحصيل أكبر قدر ممكن من رأسمالهم تفاديا ً لخسائرهم المحتملة في حالات توقف الدول عن الدفع. تنفيذ مثل هذا البرنامج يعني تدفيع أصحاب الدخل المتدني والمتوسط كلفة محاولة إنقاد رأس المال المكدّس في المصارف على حساب مستوى معيشة المجتمع كله. فمثلا ً المجلس التنفيذي للصندق كان قد أوصى الحكومة اللبنانية في بداية تشرين الأول الماضي بضرورة رفع معدل الضريبة على القيمة المضافة وزيادة الضريبة على البنزين ورفع تعرفة الكهرباء. أي رمي المزيد من الأعباء على كاهل الأسر وتخفيض القدرة الشرائية للأجور.

رابعا ً ، إعادة هيكلة ديون الأسر:

هناك أشكال مختلفة من قروض الأسر، موضوعيا ً علينا حلّ القروض المجحفة وهي القروض السكنية والقروض التعليمية.

هنالك 30 ألف أسرة لديها قروض سكنية مجموعها دون الفوائد يبلغ 12 مليار دولار. هذه القروض تستنزف دخل الأسر وبالتالي تؤثر سلبا على الدورة الاقتصادية لأن هذه العائلات نصف دخلها يستنزف بسداد دفعات القروض السكنية. بالتالي يجب إيجاد حل لهذه القروض السكنية.

الآن 8% من أصحاب القروض تنفذ عليهم عمليات تنفيذ الرهن وفي اوضاعنا الحالية سوف ترتفع هذه النسبة. أيضا هناك 11 ألف طالب لديهم قروض بإجمالي 200 مليون دولار. إن سبب هذه القروض هو تشجيع الناس على الهجرة وذلك عبر التشجيع على الدراسة في الجامعات الخاصة في اختصاصات مطلوبة في سوق العمل الخارجي.

لماذا القروض السكنية والتعليمية هي قروض مجحفة؟ لأن الناس تلجأ الى هذه القروض لتأمين أساسيات الحياة التعليمية والسكنية في ظل نظام ترك الناس رهينة لطمع أصحاب العقارات من ناحية ولأنه ليس لدينا خطة تعليمية وجامعة قادرة على منح الفرص للجميع فتترك الناس رهينة للجامعات الخاصة، وبالتالي هذا النوع من القروض هو نتيجة لأزمة النظام. لهذا يجب إيجاد حلول لهذه القروض بحيث لا يجب ان تزيد الدفعات الشهرية للبنوك عن القروض عن 25 % من الدخل الشهري وهذا يكون بإعادة الجدولة وخفض الفوائد او شطب جزء من الدين في حالات الأسر الأكثر فقراً.

بإختصار المطلوب إعادة هيكلة الديون السكنية والتعليمية، شطب الديون السكنية للفقراء وخاصة ً من تفوق قيمة ديونه ربع مدخوله. وتحويل كافة القروض للأسر والأفراد الممنوحة من المصارف إلى الليرة اللبنانية.

خامسا ً ، الرقابة والتدقيق على عمل مصرف لبنان :

تم تأسيس مصرف لبنان بقانون النقد والتسليف الصادر في 1 آب 1963 بموجب المرسوم رقم 13513 وبدأ في العمل بشكل فعلي في 1 نيسان 1974 ويخضع إلى القواعد الإدارية والتنظيمية والضوابط المطبقة على القطاع العام رغم أنه يتمتع بالإستقلال المالي والإداري. يمنح مصرف لبنان التراخيص لإنشاء البنوك والمؤسسات المالية والصيارفة وصناديق الإستثمار في لبنان. تسيطر لجنة الرقابة على المصارف لدى مصرف لبنان على عمل كل هذه المؤسسات بطريقة إشرافية ويعمم مصرف لبنان القضايا والقرارات التي تنظم علاقات البنوك مع عملائها. وبالتعاون مع الحكومة يتخذ التدابير للسياسات المالية والنقدية، كما يبلغ الحكومة بشأن المسائل الإقتصادية التي قد تؤثر سلبا ً على الإقتصاد الوطني والعملة.

رغم الدور الرقابي والإجرائي المنوط بعمل مصرف لبنان كإدارة عامة تمثل الدولة وترعى مصالحها، إلا أن ما تكشف هو أن المصرف لعب الدور المنحاز لصالح المصارف وأصحابها والمثال الأبرز على ذلك هو الهندسات المالية المجحفة التي أدرت أرباحا ً خيالية لصالح المصارف. لذلك المطلوب اليوم هو إجراء التحقيقات والتدقيق في ميزانية مصرف لبنان وسجلاته من أجل الشفافية والوضوح وصولا ً إلى محاسبة حاكمه رياض سلامة ومجلس الإدارة وكل من يثبت بتورطه بالسياسات الكارثية التي أوصلتنا إلى الوضع الحالي. خاصة ً أن الإجراءات المترافقة مع الضبط المذكور Capital Control هي إجراءات بينيوية بحاجة إلى جهة ٍ موثوقة للقيام بها.

يضاف إلى كل ما تقدم ضرورة رفع السرية المصرفية نظرا ً للظروف الإستثنائية التي أوصلتنا إلى مرحلة الإنهيار. وأيضا ً من أجل القدرة على إتخاذ الإجراءات المطلوبة بشكل ٍ شامل وعادل. إضافة ً إلى ضرورة التحقيق وإستعادة كافة التحويلات التي جرت في النصف الثاني من العام الحالي. وأيضا ً دور مصرف لبنان في الإشراف على إعادة هيكلة القطاع المصرفي. وكل هذه الإجراءات المطلوبة والضرورية يجب أن تكون من إدارة ٍ عامة تتمتع بالثقة لذلك.

مع الإشارة هنا أن حاكم مصرف لبنان ومجلس الإدارة يتم تعيينهم من قبل السلطة السياسية التي مسؤولة عن عمل المصرف كإدارة عامة. وبالتالي، فإن السلطة السياسية مسؤولة بشكل مباشر عن كافة التجاوزات والسياسات التي جرت من قبل مصرف لبنان.

سادسا ً، إعادة هيكلة القطاع المصرفي :

على مصرف لبنان بصفته إدارة عامة مهمتها وواجبها الرقابة والإشراف على المصارف الخاصة أن يطبق قانون النقد والتسليف الذي ينص أن واجب مصرف لبنان أن يضع اليد على البنوك المتعثرة.

في لبنان من أصل 63 مصرفا لدينا 15 مصرف متعثر يجب وضع اليد عليهم من قبل مصرف لبنان عبر التصفية او تملك الدولة لها، بينما يقوم مصرف لبنان وبشكل غير قانوني بمد المصارف المتعثرة بالسيولة دون مقابل بينما قانون النقد والتسليف يمنع مصرف لبنان بمد أي مصرف بالسيولة دون رهن أو ضمانات وهو ما لا يتم حاليا.

لذلك يجب إعادة هيكلة القطاع المصرفي بما يضمن حسن سير عملها وحماية ً لأموال المودعين وذلك يكون عبر سلسلة من الإجراءات تبدء بوضع اليد على المصارف المتعثرة ودمج مصارف أخرى. يرافق ذلك إشراف ورقابة مصرف لبنان على عملية إعادة رسملة البنوك بشكل حقيقي وليس عملية دفترية. المقصود هنا زيادة رأس مال المصارف بجلب تحويلات من المساهمين الذين سبق أن تم تحويلها إلى الخارج. وأن لا تكون هذه الزيادة المطلوبة آتية عملية دفترية بتحويل في الحسابات مثل تحويل من حساب الإحتياطي أو غيرها. إن زيادة الرأسمال هذه تضمن مزيد من ملاءة البنوك وتعزيز وضعيتها لمواجهة الأوضاع المستجدة مما يشكل حماية ً وضمانة لأصحاب الحسابات لديهم.

إن كل ما ذكر أعلاه ليس حل بنيوي دائم لأزمة النظام الاقتصادي، بل كل ما ذكر هو لتجنب الانهيار الذي نحن في طوره.

أما بداية الحل البنيوي للنظام فتكون عبر التركيز على مرحلتين:

المرحلة الأولى وفورية هي عبر تغيير النظام الضريبي بالكامل.

من أجل نظام ضريبي يحقق الأهداف المرجوة منه يجب ان يتوفر فيه شرطين وهما الكفاءة الإقتصادية والعدالة الاجتماعية. هذا النظام الضريبي يطال الجوانب التالية والأولوية كالتالي:

- الـريع: المطلوب ليس فقط ضريبة على الريع، بل المطلوب غرامة على الريع بهدف القمع. أي الهدف من هذه الضريبة هو القضاء على الريع وليس مجرد فرض ضريبة غير فرض ضرائب تصاعدية عالية ومؤذية تبدأ من 50% وترتفع الى 60 و70 حتى 80%، فالريع توّسع مفهومه فكل ما ينتج عن الاستفادة من احتكارات هي امتيازات دون مجهود وبالتالي أرباح إضافية سهلة. هذه الأرباح الإضافية الناتجة عن الاحتكارات والامتيازات مطلوب قمعها ولجمها عبر تلك الضرائب المؤذية. أيضا رخصة الاستثمار في الكسارات او كل ما ينتج عنه، الاستفادة من الأرض هو نزف للمواد الأولية وهو شكل من الريع المطلوب لجمه وقمعه عبر ضرائب عالية جدا ً هي أشبه بالغرامة المؤذية. والمتضرر من ذلك فالينتقل الى الاستثمار في الاقتصاد المنتج من صناعة وزراعة وهذا المطلوب.

- الضربية على الفوائد : تطاله ضرائب عالية والتعامل معها يكون نصف قمع.

فهي تشبه الريح من حيث انها إيرادات على فوائد دون أي مجهود او عمل منتج من صاحبها. ولكنها من ناحية أخرى مختلفة عن الريع ان صاحب الوديعة جمّد وديعة من اجل الحصول على إيراد هو الفوائد. ولذلك التعامل معها يكون بنصف قمع. مع التأكيد على ضرورة ان تكون نسب تصاعدية على الشطور.

- الضريبة على الأرباح: يجب اصلاح هذه الضريبة بحيث يكون فرضها بنسب تصاعدية، فليس من المنطقي ولا من المقبول ان تكون هذه الضريبة ثابتة مهما بلغت الأرباح المحققة.

- الأجور: رغم ان هناك نسب كبيرة من العمال والأجراء بالكاد دخلهم يكفي للحد الأدنى من متطلبات الحياة، لكن أيضا ً 20% فقط من الأجراء يحصلون على نصف إجمالي الأجور. هناك طبقة من الأجراء الذين يحصلون على رواتب شهرية عالية جدا ً تحولهم الى أصحاب ثروات، لذلك يجب إعادة هيكلة الضريبة التصاعدية التي تفرض على الأجور بحيث ترتفع النسب اكثر بكثير من الحالية على الشطور العليا.

أيضا ً النظام الضريبي يجب ان يستهدف ضرائب مخصصة مثل:

أ – الضريبة على الثروة، مثلا ً في الولايات المتحدة يتم فرض ضريبة على الأرض، بينما لبنان يتم اعفاء الشقق الشاغرة من الضريبة مما يشجع على المضاربات العقارية. فأكثر من 25 % من الشقق في بيروت هي شاغرة.

ب – الضريبة على الإرث: أي ضريبة بمعدلات أعلى بكثير من المعمول بها حاليا ً. بحيث ان المجتمع يقاسم الإرث. من الطبيعي ان يكون هناك اعفاء لصغار الورثة (منزل عائلي او ما شابه). لكن بالمقابل مع إرث أصحاب الثروات يتم فرض ضرائب تصاعدية عاليه لتطبيق مبدأ تقاسم المجتمع مع ذلك الإرث.

مع ضرورة الإنتقال من مجموعة من الضرائب على الأفراد، إلى مرحلة الضريبة الموّحدة أو ما يسمى بالوعاء الضريبي. المقصود أنه يتم جمع مختلف مصادر الدخل للأفراد بوعاء ضريبي موّحد.

يرافق الخطة الضريبية الجديدة ، الإجراءات اللازمة من أجل وقف التعدي على الأملاك العامة المنهوبة بما يضمن فعلا ً وليس قولا ً تحصيل حقوق الدولة عن بدلات التعدي وإستعمال الأملاك البحرية والنهرية وغيرها. وإعادة النظر في شركة سوليدير بمفعول رجعي على قاعدة إعادة الحقوق إلى أصحابها.

المرحلة الثانية: برنامج استثماري من متوسط الى طويل الأمد على 10 سنوات يتضمن ما يلي (وليس على سبيل الحصر):

1 – خطة للكهرباء:

تغطي الاستهلاك المتوقع للعشرين السنة القادمة على الأقل. بحيث ليس من المنطقي ولا المقبول كل ما زادت الحاجة للكهرباء بسبب نمو المجتمع ان نقع في العجز. خطة تقوم على توفر احتياطي بالطاقة (إنتاج احتياطي)، فبحال الأزمات أي عطل لمصنع ما او قصف او غيره من الأسباب يكون البديل جاهز. وفي فترات عدم وجود أزمات نستطيع بيع الفائض الى سوريا.

2 – حل جزري وعلمي لمشكلة الماء:

ليست مشكلتنا بتوفر الماء بل هو متوفر والدليل ان عند انقطاع المنازل من الماء تستطيع تلك المنازل توفير حاجاتها عبر الشراء. أي ان المشكلة ليست توفر الماء بل هي في حق الوصول الى الماء. والمشكلة في شبكات الماء كي تصل أي في البنية التحتية والتمديدات القديمة والمهترئة وبحاجة الى التجديد، بينما كل نظرية وزير الطاقة والمياه الأسبق قائمة على السدود.

نظرية السدود هي لتجميع المياه في حال النقص، ولكن كما شرحنا سابقا ً فليست مشكلتنا في نقص المياه في معظم المناطق اللبنانية بإستثناء بعلبك الهرمل. لأن نظرية السدود هي من أجل المناطق الجافة، بينما خطة السدود الموضوعة لا تلاحظ أي سد في المناطق الجافة أي بعبك الهرمل، بينما في بقية المناطق لا يوجد مشكلة توفر الماء. وبالتالي خطة السدود الحالية هي عبارة عن مقاولات أي ربح وعمولات.

مثلاً سد بسري وبجانب مخاطره البيئية وإنشائه على منطقة فالق أي منطقة معرضة للزلزال والذي في حال حدوثه مع وجود سد سوف تغرق اكثر من 10 قرى كاملة. هناك في منطقة السد سعر المتر المربع مقدر ب 20$ وبحال الاستثمار معروض على ملاك الأراضي هناك استثمار مقابل 150$ للمتر المربع.

علما ً أنه يوجد لدينا مياه جارية كافبة لإستهلاكنا، المشكلة ان الأنهار ملوثة ويجب معالجة هذه المشكلة واسبابها وليس الهرب الى الامام وعبر السدود أيضا ً.

أكثر من ذلك، أظهرت الدراسات وجود خزان مائي كبير في سلسلة جبال لبنان الغربية. نستطيع انشاء نفق في تلك المنطقة من الجبل بحيث تكون خط سريع (أوتوستراد) يربط بيروت بدمشق بجانبه خط قطار وأيضا انابيب مياه بحيث تمد العاصمة بيروت بتلك الأنابيب لمدها بالمياه. أيضا نستطيع بيع المياه لسوريا من ذلك الخزان خاصة مع الحاجة الملحة لسوريا بالمياه.

3 – يرتبط بالبند أعلاه وهو انشاء نفق يربط بيروت بالشام ويسهل الطريق من بيروت الى كل البقاع عبر طريق اكثر سلاسة وبجانب انابيب المياه لتأمينها الى بيروت مع احتمال بيع مياه الى سوريا.

4 – شبكة نقل عام في المدن الثلاثة الكبرى أي بيروت طرابلس وصيدا عبر المترو والترومواي او مزيج منهما، وشبكات نقل بالقطار توصل المدن الرئيسية أي بيروت طرابلس زحلة صيدا النبطية وصور، فحسب مساحة لبنان لا يوجد أي مسافة طويلة بين نقطة ونقطة تكون اكثر من ساعة.

بعد اتمام هذا الاقتراح نستطيع فرض ضريبة عالية على البنزين كي يتم الحد من استعمال السيارات الخاصة لحل مشكلة الزحمة الخانقة وأيضا ً لتوفير استيراد البنزين مع قطع غيار السيارات التي تبلغ مجموعها حوالي 4.5 مليار دولار سنويا.

5 – إصلاح عقاري زراعي: حيث نشهد ضعف العمل الزراعي، المشكلة الأكبر هي تجزئة الملكية الى قطع صغيرة بسبب الإرث من جيل الى جيل. ولبنان لم يشهد أي قانون اصلاح زراعي. يجب إعادة تصنيف الأراضي بين زراعية وسكنية وصناعية، لأن من معضلات الزراعة ان الأرض المصنفة زراعياً ً من السهل الخرق وتحويلها من زراعية الى تصنيف آخر. يجب اصدار قانون مصادرة وتوزيع الأراضي الزراعية او تعاونية زراعية، او العمل على تشجيع الضم والفرز. الآن 22% فقط من الأراضي المصنفة زراعية مزروعة فعليا ً والباقي أي 88% فمتروكة.

6- انشاء مناطق صناعية عبر بنى تحتية للصناعات:

لبنان يقدر على صناعة الأدوية والصناعات الغذائية والصناعات الوسيطة.

من أجل تطوير الصناعات علينا إنشاء مراكز أبحاث علمية ومصانع تجريبية، من أجل تجربة بعض الصناعات الكبيرة مثل السيارات فإن نجحت نتابع بها وان لم تنجح فنلجأ الى تجارب أخرى. هذا التجريب هو واجب الدولة لأن القطاع الخاص لا يقوم بالتجريب. يمكننا أيضا ً اللجوء الى صناعات التكنلوجيا والمعرفة لأن لدينا الموارد البشرية والمعرفة والإمكانية والخبرة في هذا المجال.

7- جامعة لبنانية وطنية على مستوى عالي :

لا شك أن السياسات المتبعة من عشرات السنوات أدت إلى إضعاف الجامعة الوطنية مقابل الترخيص إلى عشرات الجامعات الخاصة التي إنتشرت كالفطر. بينما المطلوب سياسات تهدف إلى دعم وتطوير الجامعة الوطنية المنتجة والتي توفر مناخات ملائمة لتطوير الطلاب ككوادر متخصصة وفاعلة.

ومن أجل الوصول إلى الهدف المرجو يجب إعادة تأسيس الجامعة بحيث تقوم على الإنتاج العلمي. بالإضافة إلى تفعيل المركز الوطني للبحوث العلمية الذي من شأنه أن يرسم الخطوط العامة للسياسة العلمية الوطنية الهادفة إلى تنمية البحوث العلمية.

8- إستبدال دور المؤسسة العامة للإسكان:

إن الدور الحالي لهذه المؤسسة هو كالوسيط أو السمسار بين الأفراد الراغبين بتملك مسكن وبين المصارف العاملة في لبنان. المطلوب إعادة صياغة دور هذه المؤسسة لتتحول إلى مصرف متخصص بحيث تضع السياسات السكنية اللازمة بناء ً على دراسات وإحاصاءات كي تقوم بعملية الإشراف على بناء التجمعات السكنية لتكون صالحة للسكن مقابل بدلات إيجار عادلة وتكون العقود بمدد طويلة الأجل. بحيث يتم تخصيص رأس مال له ولمرة واحدة من الدولة، ثم يموّل هذا المصرف نفسه من بدلات الإيجارات وليصبح بديلا ً وملاذا ً للفئات الشعبية والشباب في تأمين السكن.

9- إنشاء مصارف عامة متخصصة :

إنشاء مصارف عامة متخصصة لتمويل مشاريع البنية التحتية الكبيرة لتوفير الخدمات الأساسية والقاعدة الإنتاجية وإصلاح الأضرار البيئية التي تسببت بها سياسات هذه السلطة. كذلك مصرف عام لتمويل مشاريع إسكانية منخفضة الكلفة تتوافق مع البند أعلاه حول إستبدال دور المؤسسة العامة للإسكان. إن تمويل هذه المصارف العامة يأتي من الضرائب الإستثنائية لمرة واحدة على رأس المال وعلى أرباح الهندسات المالية.

إن هذا البرنامج الاستثماري لن يعطي النتائج إلا بعد فترة طويلة نسبيا ً (عدة سنوات). بينما إجراءات الضوابط على رأس المال المطلوب تطبيقها فورا ً والضريبة على رأس المال سوف تؤدي الى انكماش اقتصادي في المرحلة الأولى وانخفاض الاستثمار مما ينعكس سلبا ً على فرص العمل بل ازدياد البطالة في المرحلة الأولى. لذلك يرافق كل ذلك برنامج الحماية الاجتماعية، هذا البرنامج يطبق عبر النظر الى الأجر الاجتماعي وليس الاجر النقدي، بحيث لا قدرة في الفترة الأولى على أي زيادة بالأجور النقدية. لكن مع تأمين مجموعة من الخدمات للمواطنين وتكون مجانية فيكون المواطن حصل على خدمات دون دفع المقابل. من هنا تأتي زيادة الأجر الاجتماعي عبر برنامج من الحماية الإجتماعية يتضمن التالي:

- تغطية صحية شاملة لكل اللبنانيين مموّلا ً من الضرائب وليس الاشتراكات.

- تطبيق فعلي وحرفي للتعليم الرسمي المجاني لمرحلة ما قبل الجامعة، نظام وبنية التعليم لها الأولية على التعليم الخاص. بحيث ان الدولة تستثمر في التعليم الرسمي. مع اللجوء الى شكل من إدارة التعليم في إطار لامركزي تديره بلديات او مناطق أوسع مثل عدة بلديات او عدة قرى. خريطة مدروسة للمدارس بحيث تنشأ مدارس حسب الحاجة.

- توفير خطة شاملة للنقل العام كما ذكر أعلاه تؤدي الى تخفيض كلفة النقل للأفراد والعائلات.

- توفير المياه والكهرباء، فيستغني الأمر عن دفع فاتورتين لكل قطاع.

إن ما ذكر أعلاه هو خطة ممكنة وضرورية ضمن آليات السوق الحالية أي الإقتصاد الحر مع تفعيل وتأكيد دور الدولة في الحماية الإجتماعية. أي ضمن آليات النظام الرأسمالي ولكن آخذين بالإعتبار صرخة الشعب الواضحة بطلب العدالة الإجتماعية. إنطلاقا ً مما تقدم ، نقدّم في هذه الدراسة محاولة لطرح الحلول الآنية والفورية والتي لا تقبل التأجيل. هي الحلول المطلوبة للتحقيق كي لا ينهار الهيكل على رؤوس الجميع، كي نتجنب الوصول إلى مرحلة الإنهيار الشامل والفوضى. هي خطة تنطلق من نظرة أساسية أن من استفاد من هذا النموذج الإقتصادي المنحاز لصالح قلّة من الأغنياء هم من عليهم دفع ثمن وقف الإنهيار. وليس معقول ولا مقبول تحميل الفقراء وذوي الدخل المحدود ثمن الأزمة وأصلا ً لا قدرة لنا على ذلك.

بينما رؤويتنا إلى الحلول الجذرية تتعلق بأساس النظام الرأسمالي وآلياته المنطلقة من مراكمة الأرباح عبر إستغلال الإنسان للإنسان. أن كسر وتهديم أسس هذا النظام لن تكون إلا ضمن أفق من النضال العالمي ينطلق من ثورة شاملة تطرح نظاما ً جديدا ً بالكامل يختلف كليا ً عن الحالي. هو نظام لا يترك القرار الإقتصادي وإدارة النقد والأموال بيد قلّة ٍ من كبار أصحاب الأموال بشكل مصارف تتحكم بالإقتصاد الوطني والشعب. فيكون بداية الحل عبر تأميم المصارف بيد الدولة، دولة تديرها سلطة ثورية تتناقض كليا ً عن ما نراه حاليا ً. وبالتالي تصبح عملية إدارة النقد والأموال هي في خدمة الرؤية الإقتصادية البديلة في نظام إقتصادي جديد يكون في خدمة المجتمع ورفاهيته وتطوّره وليس العكس.

إن الرؤية للحل الشامل تنطلق من تهديم هذا النظام تهديما ً كليا ً غير مأسوفا ً عليه وبناء نظام العدالة الإجتماعية والعيش الكريم والرفاهية لكل الشعب دون تمييز. هذا يتطلب كما ذكرنا أعلاه أفق من النضال العالمي. حيث سنعمل في الحركة الشبابية للتغيير أن نساهم في بناء النواة الصلبة من أجل بناء التحالف الشعبي في لبنان مع النقابات العمالية والمهنية وإتحادات الطلاب ومع كل القوى الجذرية من أجل فرض مجلس دستوري يضع الركائز الأولية لعقد ٍ إجتماعي جديد ويرافقه حكومة ثورية إنتقالية أبرز مهامها :

1- تأميم المصارف في يد الدولة وصولا ً إلى مصارف وطنية في يد الدولة تعمل وفقا ً لسياسات ومصالح ومتطلبات المرحلة.

2- نزع الملكية العقارية بحيث تصبح الملكية العقارية ملكية عامة.

3- تحرير كافة الأملاك العامة وتكريس حق الولوج الحر والمجاني إلى الشاطئ والبحر وضفاف الأنهار وكافة المواقع الطبيعية والتاريخية. وتصفية شركة سوليدير وما شابهها وإستعادة وسط بيروت التاريخي والواجهة البحرية وتحويلها إلى مساحات عامة للثقافة والفنون والترفيه وحدائق عامة وملاعب للأطفال وأسواق شعبية.

3- العمل على إنشاء مصانع وطنية كبرى من أجل تطوير وسائل الإنتاج، بحيث تستفيد تلك الخطط من كافة القدرات المتاحة واليد العاملة بغاية القضاء على جيش العاطلين عن العمل وبالتالي الإستفادة من كل القوى العاملة من أجل تشغيل المجتمع في طاقته الإنتاجية القصوى.

4- تخطيط زراعي عام وإستصلاح الأراضي وفق خطة عامة، خطة تضمن عدم ترك أراض ٍ دون الإستفادة منها.

5- خطة عامة للنقل العام بيد الدولة تغطي كامل الأراضي اللبنانية.

6- فرض ضريبة تصاعدية بنسب عالية جدا ً على الشطور العليا.

7- إلغاء قانون الأرث، بحيث تنتقل الملكية إلى الدولة. الهدف منه عدم توارث الملكية بما تؤديه من إنتقال الإمتيازات الطبقية من جيل إلى جيل، بل إنتقال ملكيتها لتصبح في خدمة المجتمع.

8- إلزامية التعليم وصولا ً للمراحل الجامعية أو التعليم المهني. يرافقها إلزامية العمل من أجل رفع القدرات الإنتاجية والإقتصادية للبلاد.

ما ذكر أعلاه ، هو مرحلة إنتقالية من نظام بؤس الأكثرية الساحقة تحت ظروف حياة عصيبة لصالح أقلية 1% تراكم الثروات. من أجل الوصول إلى نظام العدالة الإجتماعية، عدالة في الإنتاج والعمل وتوزيع الثروة وليس لتوزيع البؤس، بل من أجل مجتمع الرفاهية والعيش الكريم لكل أبنائه.